หุ้น TIDLOR – สรุป OPPDAY 2021Q4

สรุปประเด็นสำคัญ

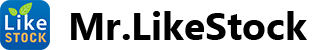

– พอร์ตสินเชื่อ +20% YoY

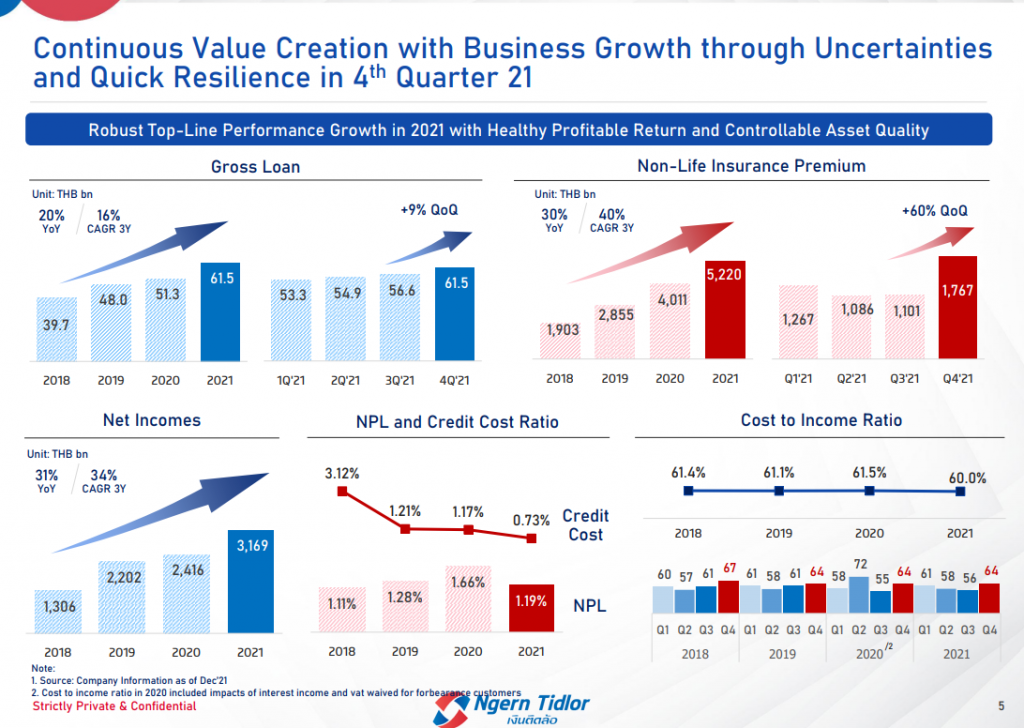

– เบี้ยประกัน +30% YoY ในขณะที่ตลาดประกันวินาศภัยโตไม่ถึง 5% ปัจจุบันอยู่อันดับ 2 ของตลาด ใช้กลยุทธ์ขยายระยะเวลาผ่อนจาก 6 เดือนเป็น 10 เดือน ทำให้สัดส่วนลูกค้าที่ซื้อประกันชั้น 1 เพิ่มขึ้นมาเป็น 55% ในไตรมาส 4/65

– รายได้ที่ไม่ใช่ดอกเบี้ย 2,221 ลบ. แบ่งเป็นค่า Fee 1,128 ลบ. และเบี้ยประกัน 1,093 ลบ. โดยสัดส่วนเบี้ยประกันต่อรายได้รวมอยู่ที่ 9.1%

– NIM 15.4% ดีกว่าปีก่อนที่ 15.2%

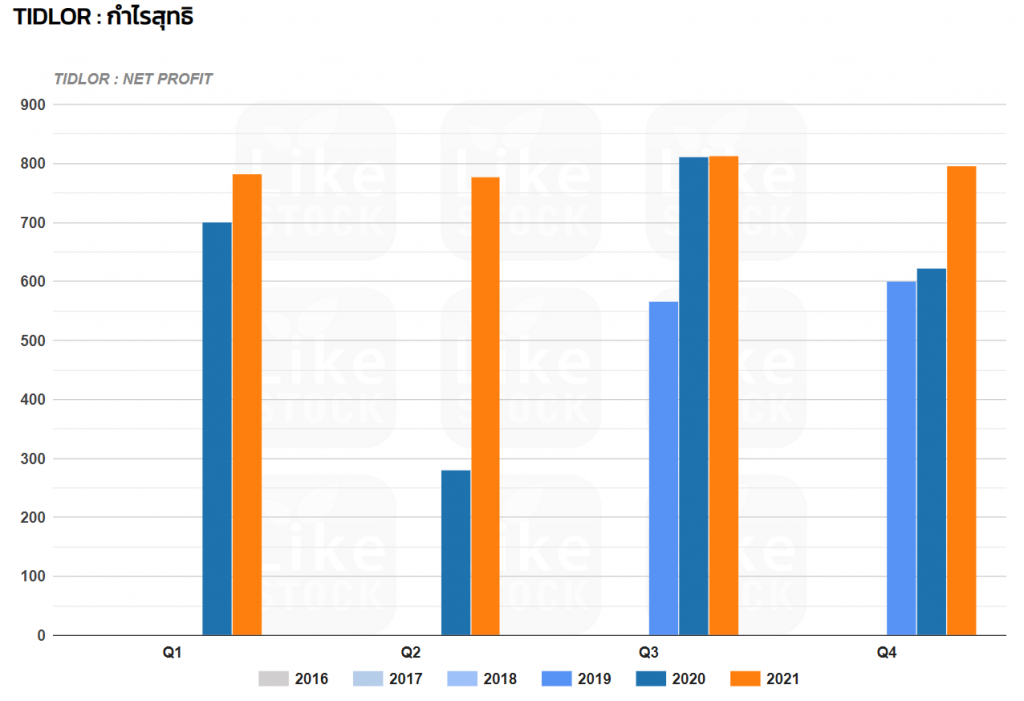

– กำไรสุทธิ 3,169 ลบ. +30% YoY ตามเป้าหมายที่ตั้งไว้ตั้งแต่ IPO

– Credit cost 0.73% ลดลงมาเรื่อยๆ จากปี 2020 ที่ 1.17% และปี 2019 ที่ 1.21%

– NPL 1.19% ลดลงจากปี 2020 ที่ 1.66%

– Cost to income ratio ที่ 60% โดยจะสูงในไตรมาส 4 ของทุกปีเพื่อเป็นผลตอบแทนให้พนักงาน หากทำ Performance ได้ดี

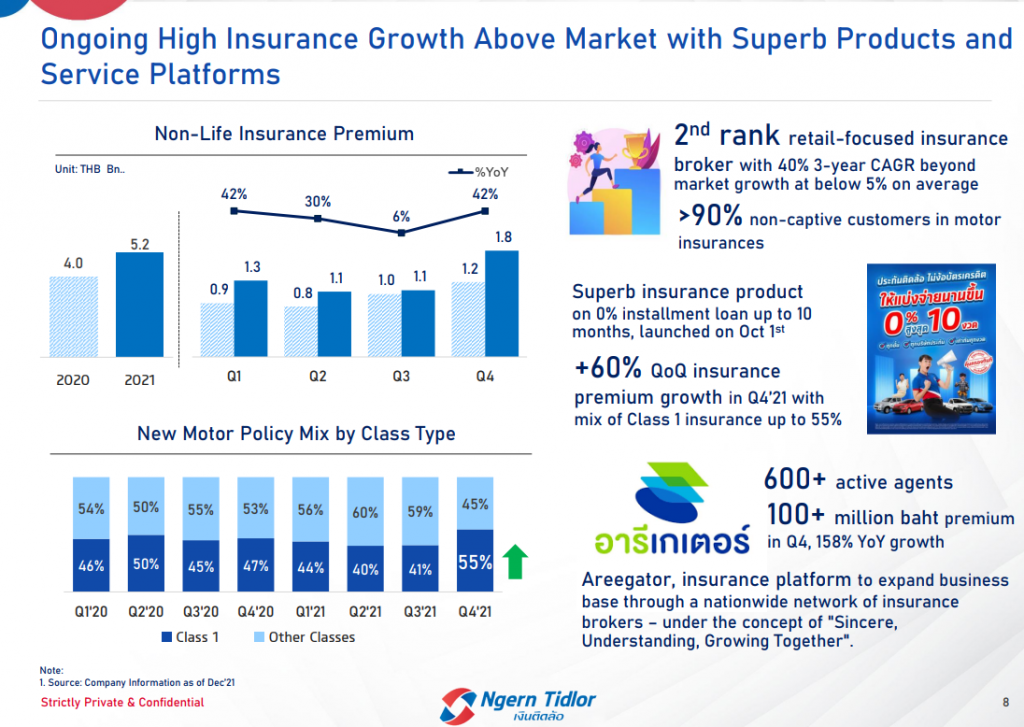

– ปิดสาขาปลายปี 1,286 สาขา เปิดเพิ่ม 210 สาขาในปีก่อน และยอดปล่อยต่อสาขายังคงรักษาระดับไว้ได้ 47.8 ล้านต่อสาขา

– ยังคงให้ความสำคัญกับบัตรติดล้อ ปีที่แล้วมีบัตรที่ Activate 285,000 ราย จากปีก่อนเพียง 89,000 ราย คิดเป็น 42% ของพอร์ตรวม

– Yield ยังสามารถ Maintain ได้ มีไตรมาส 3 ไตรมาสเดียวที่ตกลงไปจากการพักชำระหนี้ให้ลูกค้าเหลือ 17.6% ส่วนไตรมาสอื่นๆ สามารถยืนได้ที่ 17.8%

– TRIS ration A ทำให้ Cost of fund ที่ 2% ในปี 2021 และค่อยๆ ลดลงเรื่อยๆจากไตรมาส 1 ที่ 2.4% มาเป็น 1.8% ในไตรมาส 4

– D/E ratio 2 เท่า

– Coverage ratio 357%

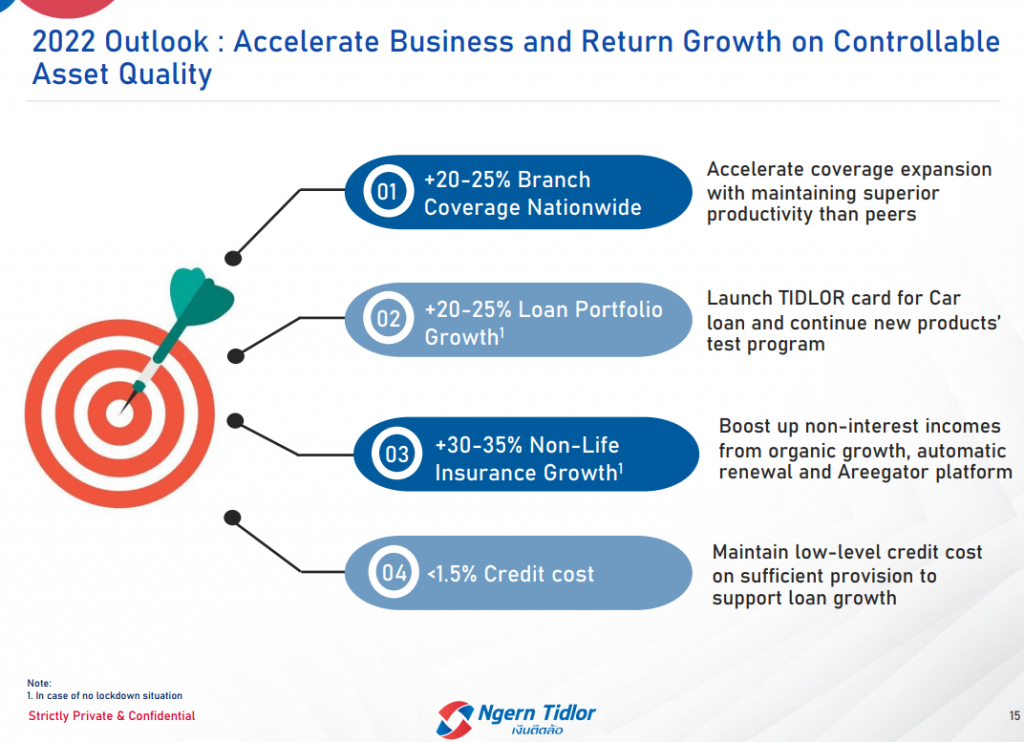

- เป้าหมายปี 2022

– ขยายจำนวนสาขา 20-25%

– ขยายพอร์ตสินเชื่อ 20-25%

– เบี้ยประกันวินาศภัย +30-35%

– Credit cost น้อยกว่า 1.5%

กราฟกำไรรายไตรมาส

▬▬▬▬▬▬▬▬▬▬▬▬▬

![]() แอด Line มีของแจก ฟรี!!!

แอด Line มีของแจก ฟรี!!!

Line id : @MrStock

![]() Line : https://MrStock.me/line( คลิก ที่ลิ้งก์เพื่อแอดเพื่อนได้เลย)

Line : https://MrStock.me/line( คลิก ที่ลิ้งก์เพื่อแอดเพื่อนได้เลย)